Ações Itaú em Foco | Ano 17 | Nº 68 | 3º trimestre de 2020

| ||||||||||||||||||||||||||||||

|

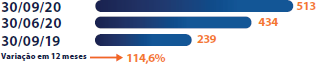

Estamos certos de que os desafios a seguir exigirão a dose adequada de ousadia, inovação e experimentalismo, somada a uma atenção absoluta à execução, sem perder de vista os valores fundamentais que nos caracterizam e que nos trouxeram até aqui. Ao Milton caberá a tarefa de liderar a instituição em parceria com o Conselho de Administração, rumo ao continuado sucesso do Itaú Unibanco pelas próximas décadas. Conquistamos em setembro a importante marca de 500 mil acionistas | ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||||||||||

|

| ||||

| Os percentuais de aumento ou diminuição nesta seção referem-se à comparação entre os primeiros nove meses de 2020 em relação ao mesmo período de 2019, exceto quando indicado de forma diferente. 1. Destacamos o crescimento de 20,4% da carteira de crédito total. A seguir, apresentamos o crescimento das carteiras nos principais segmentos: • 3,5% em pessoas físicas; • 36,9% em micro, pequenas e médias empresas no Brasil; • 24,2% em grandes empresas no Brasil; • 29,8% em operações na América Latina, impactadas principalmente pela variação cambial. Em comparação com os nove primeiros meses de 2019, houve crescimento de 34,4% na originação de crédito no Brasil, sendo: 8,0% para pessoas físicas; 31,6% para micro, pequenas e médias empresas; e 56,8% para grandes empresas. Em pessoas físicas, a carteira de veículos cresceu 19,6% em comparação ao mesmo período do ano anterior. Destacamos a adaptação de nosso modelo de negócio no segmento, dado que o setor sofreu uma queda de vendas nos primeiros meses do ano, relacionada tanto à redução de demanda quanto às baixas na produção das montadoras. Identificamos uma demanda crescente no segmento de veículos usados frente à lacuna de oferta no segmento de veículos zero quilômetro. Assim, alcançamos nosso recorde de faturamento dos últimos dez anos e encerramos o trimestre em 2º lugar em financiamento de veículos entre os bancos. Nossa carteira de crédito imobiliário para pessoas físicas cresceu 14,3% na comparação anual. Nesse segmento tivemos os meses de julho, agosto e setembro com produções recordes. Nos nove primeiros meses o crescimento da produção foi de 42,1% frente ao mesmo período do ano anterior. Esse resultado foi sustentado pelo pioneirismo no desenvolvimento de uma plataforma de juros baixos e do lançamento de novos produtos e soluções tempestivas, adequados ao cenário econômico e à necessidade dos clientes. 2. A margem financeira com clientes e a margem financeira com o mercado compõem a nossa margem financeira gerencial, que recuou 4,9% nos nove primeiros meses. Apesar do crescimento da carteira, tivemos redução de 3,6% na margem financeira com clientes em função dos menores spreads em produtos de crédito, da mudança regulatória na taxa de juros do cheque especial e do impacto negativo da redução da taxa de juros em nosso capital de giro próprio e na margem de passivos. A alta volatilidade no mercado durante o 1º trimestre de 2020 levou a uma redução de 19,3% na margem financeira com mercado. 3. As receitas com prestação de serviços e seguros cresceram 1,0% no ano. Esse crescimento ocorreu em função dos seguintes aumentos: • 13,6% em administração de fundos, em função do aumento de 10,8% no saldo de ativos sob administração e com maiores taxas de performance. Além disso, merece destaque o saldo de ativos captados através de nossa plataforma aberta que atingiu R$ 288,8 bilhões, crescimento de 14,3% em comparação com o mesmo período do ano anterior; e • 75,4% em assessoria econômica financeira e corretagem, como resultado da maior atividade do mercado de capitais. |

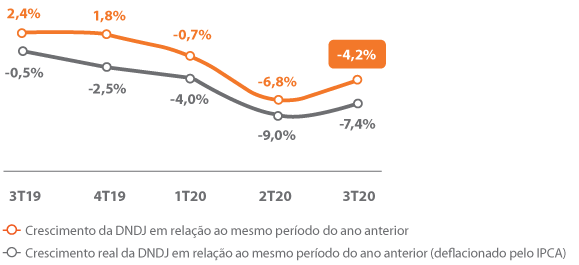

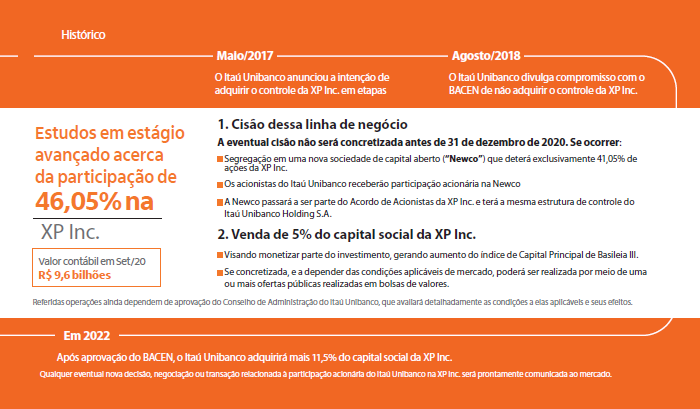

| 5. Redução das despesas não decorrentes de juros relacionada com nossa gestão estratégica de custos e com nosso contínuo investimento em tecnologia: As despesas não decorrentes de juros reduziram 2,1% nos primeiros nove meses de 2020 em comparação ao mesmo período de 2019. Essa redução está relacionada com nossa gestão estratégica de custos e com nosso contínuo investimento em tecnologia, que possibilitaram ações como o encerramento de agências e o programa de desligamento voluntário ocorrido no 2º semestre de 2019, que levaram à redução de custos fixos e do número de colaboradores. Despesas não decorrentes de juros do Brasil crescendo em um ritmo inferior ao apresentado pela taxa de inflação  6. Aumento em captações realizadas. O funding de clientes cresceu 44,5% em relação a setembro de 2019, principalmente em função dos seguintes crescimentos: (i) 72,6% nos depósitos a prazo; (ii) 55,4% nos depósitos à vista; e (iii) 23,0% nos depósitos de poupança. Esses crescimentos estão associados com o fluxo positivo de recursos tanto de varejo quanto de atacado, verificado a partir da segunda quinzena de março de 2020. 7. O Índice de Capital Nível I mede a relação entre o capital do banco e o nível de risco de seus ativos. A manutenção em níveis adequados visa a proteger a instituição em caso de eventos de stress severos. Em 30 de setembro de 2020, o nosso índice de Capital Nível I atingiu 12,4%, 4,15 p.p. acima do nível mínimo regulatório com os adicionais de capital principal (8,25%). Nosso Capital Nível I é composto por 10,7% de Capital Principal e 1,7% de Capital Complementar Nível I. Participação na XP Inc. | ||

| ||

| Para mais informações, consulte o Fato Relevante Itaú Unibanco Holding S.A. - Futuro de seu investimento na XP Inc. em nosso site de relações com investidores: www.itau.com.br/relacoes-com-investidores > Menu > Comunicados ao Mercado > Fatos Relevantes. | ||

| ||||

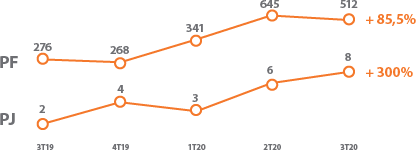

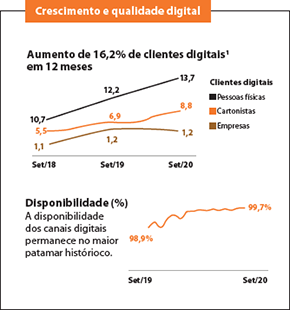

| No cenário de distanciamento social, nossos canais digitais continuam com altas taxas de crescimento. No terceiro trimestre de 2020, foram abertas via canal digital 512 mil contas de clientes pessoa física e 8 mil contas de clientes pessoa jurídica, crescimento de 85,5% e 300% respectivamente em relação ao mesmo período do ano anterior. Fluxo online de abertura de contas em milhares  Ainda que em cenário de crise, mantivemos o foco nos projetos estruturantes, tal como o processo de transformação digital do banco. Nossos investimentos em tecnologia1 aumentaram 39% em relação aos nove meses de 2019. A frente segue evoluindo fundamentada no aumento dos investimentos em tecnologia, na governança descentralizada desses recursos, possibilitando maior autonomia às áreas de negócio, e na expansão do modelo de trabalho em “comunidades”2. A exemplo disso, desde 2019, além da contratação de profissionais especializados em tecnologia, nós adquirimos a ZUP, empresa referência em transformação digital e que tem impulsionado o nosso desenvolvimento nessa área. 1. Com base em horas de desenvolvimento. 2. Grupos multidisciplinares com profissionais de diferentes áreas e especialidades que trabalham em conjunto com um objetivo em comum. | ||||

| |||||||||||||||||||||||||||

| |||||||||||||||||||||||||||

| A partir de outubro deste ano, os clientes que mantêm investimentos de qualquer valor com o Itaú Personnalité passaram a ter seus pontos acumulados rendendo mais no iupp, nossa nova plataforma de compras e benefícios. Os pontos podem ser utilizados para reduzir o valor mensal da fatura do cartão ou em compras no marketplace do iupp. Além disso, um número maior de pessoas passou a ficar isento de anuidade em cartões premium. A isenção de anuidade nos cartões Visa Infinite e Mastercard Black, passa a ser disponível a clientes com investimentos a partir de R$ 250 mil.

Assim como os já tradicionais DOC e TED, a partir de novembro passaremos a disponibilizar o Pix, o novo sistema de pagamentos instantâneos do Banco Central. A ferramenta permite que o dinheiro seja transferido instantaneamente para qualquer instituição, em qualquer dia da semana, inclusive nos feriados, sem custo para pessoa física. Não há necessidade de informar todos os dados bancários; basta ter a chave Pix, que permite identificar a conta do usuário (CPF/CNPJ, e-mail ou celular). A solução também pode ser acessada pelo iti, que visa ampliar a democratização ao acesso a serviços financeiros, independente de conta corrente. Desde outubro nossos clientes puderam vincular sua conta para fazer parte do Pix ao cadastrar as suas chaves em nossos canais digitais. Assim poderão contar com a camada de segurança Itaú, ao utilizar a nova modalidade de transferências. Mantendo o foco em inovação, lançamos o programa “iPhone para Sempre”, em que os clientes com cartões do banco podem adquirir um novo modelo do aparelho de forma facilitada. O programa permite que nossos cartonistas possam adquirir um aparelho iPhone por meio dos aplicativos do banco. A iniciativa possibilita o parcelamento estendido e, após 21 meses, a opção de troca ou devolução. Para oferecer mais opções de investimento que incentivam práticas sustentáveis, lançamos um novo fundo ESG. A Itaú Asset Management lançou em setembro o “Fundo Itaú Momento ESG”, um fundo de renda variável com gestão ativa que integra em seu processo de análise e seleção de empresas aspectos de sustentabilidade, visando um retorno de longo prazo. Essa é mais uma demonstração da tradição da Itaú Asset na busca constante por práticas de investimento responsável, que hoje incorpora aspectos ESG (da sigla em inglês, ambiental, social e de governança) na avaliação de mais de 95% dos R$741 bilhões de ativos sob gestão.

No trimestre anterior anunciamos a parceria com Bradesco e Santander em torno da criação do Plano Amazônia, cujo objetivo é promover o desenvolvimento sustentável da região e a proteção da floresta. Em outubro, junto às mesmas instituições, aderimos à Coalizão Brasil Clima, Florestas e Agricultura, que tem foco na implementação de ações para promover um novo modelo de desenvolvimento econômico, pautado pela economia de baixo carbono e, desta maneira, responder aos desafios das mudanças climáticas, possibilitando avanços concretos na agenda de clima e agropecuária no Brasil. Adicionalmente, o ano de 2020 marca a décima edição do nosso programa “Leia para uma Criança” que conta com mais de 57 milhões de livros físicos distribuídos gratuitamente desde 2010 e 26 títulos disseminados. A iniciativa tem como objetivo incentivar a leitura para crianças, além de reforçar a importância dessa atividade não só para a alfabetização, mas para a construção de vínculos e o desenvolvimento integral das crianças. A tradicional distribuição gratuita de livros físicos foi iniciada em 01 de outubro. Os pedidos podem ser feitos pelo site www.euleioparaumacrianca.com.br, e são abertos para qualquer pessoa, cliente Itaú ou não. A expectativa é que sejam distribuídos 3,6 milhões de exemplares. As obras contam ainda com versões acessíveis em braile e com fonte expandida. | | ||||||||||||||||||||||||||

| |||||||||||||||||||||||||||

| Você sabia que lançamos duas novas opções de crédito atrelado a imóveis? As novas modalidades são: • Crédito Imobiliário com Juros da Poupança é uma linha voltada para novas aquisições onde a taxa de juros é composta por um percentual fixo de 3,99% ao ano mais uma variável que acompanha o índice da poupança, equivalente a 70% da taxa básica de juros da Selic. Reforçamos que a taxa de juros total tem um teto e não ultrapassará 10,16% ao ano (3,99% ao ano fixo + teto da poupança de 6,17% ao ano). • Crédito com garantia de imóvel financiado é hoje a linha de crédito pessoal mais barata do mercado, voltada para quem já possui um crédito imobiliário no Itaú. Nessa linha, você pode contratar um crédito pessoal utilizando seu imóvel financiado como garantia e a taxa de juros é atrelada à do seu financiamento imobiliário e para os clientes que não possuem um financiamento no Itaú, é possível solicitar a portabilidade do seu financiamento para ter acesso a essa linha de crédito. Todas as propostas estão sujeitas à análise de crédito. | |||||||||||||||||||||||||||

|

| ||||

| ||||

Comentários

Postar um comentário